Nội dung chính

Tháng 12/2025, thị trường trái phiếu doanh nghiệp riêng lẻ bùng nổ với tổng giá trị gọi vốn vượt 90.000 tỷ đồng, đánh dấu mức cao nhất trong 4 năm qua.

Tổng quan thị trường năm 2025

Trong suốt năm 2025, thị trường trái phiếu doanh nghiệp riêng lẻ đã huy động khoảng 565.000 tỷ đồng, tăng hơn 30% so với năm trước. Đặc biệt, tháng 12 ghi nhận mức 90.000 tỷ đồng, chỉ sau tháng 6/2025 và chưa chạm tới đỉnh của tháng 12/2021.

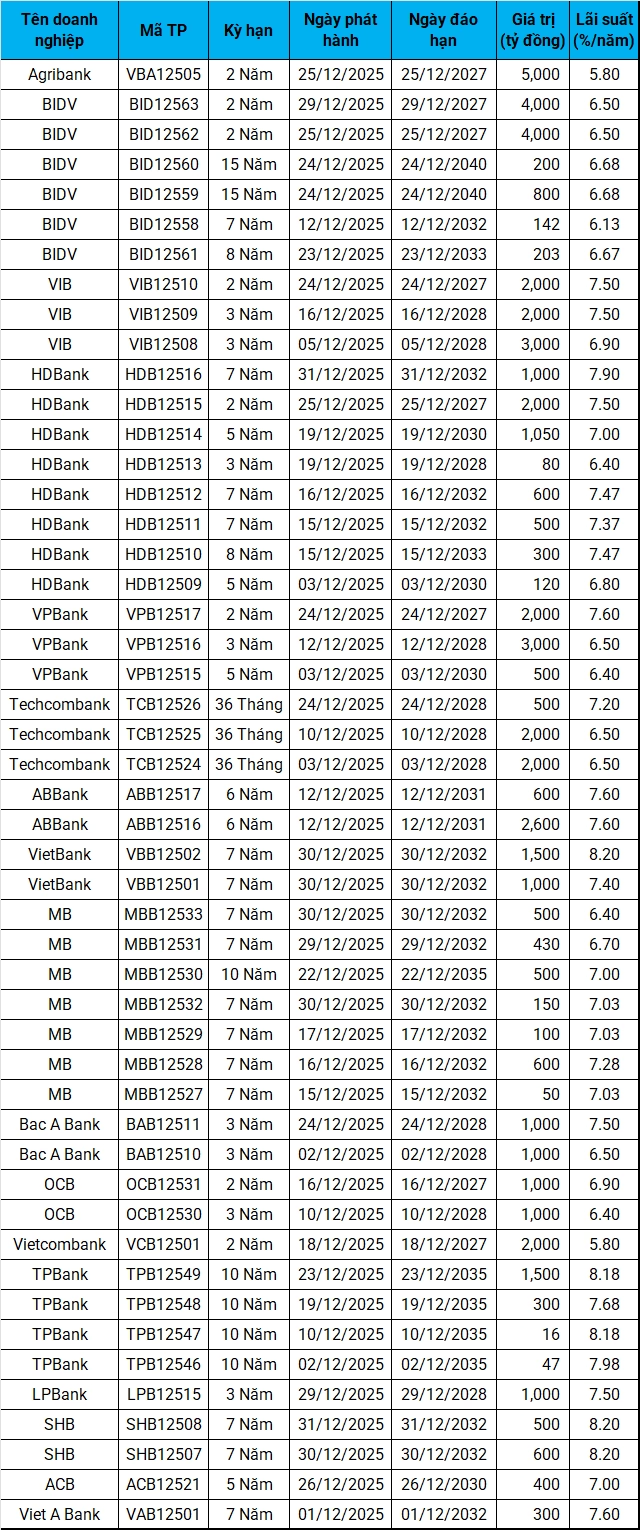

Ngân hàng – Động lực chính

Ngân hàng chiếm hơn 60% tổng khối lượng phát hành trong tháng 12, tương đương khoảng 56.000 tỷ đồng. Các giao dịch lớn nhất bao gồm:

- Agribank: lô 5.000 tỷ đồng, kỳ hạn 2 năm, lãi suất cố định 5.8%/năm, hoàn tất 25/12.

- BIDV: bổ sung 8.000 tỷ đồng, kỳ hạn 2 năm, lãi suất 6.5%/năm.

- Vietcombank: gói 2.000 tỷ đồng, kỳ hạn 2 năm, lãi suất 5.8%/năm – một trong số ít dưới 6%.

Ngân hàng tư nhân tăng tốc

Trong khối ngân hàng tư nhân, quy mô phát hành tăng mạnh:

- VIB: khoảng 7.000 tỷ đồng (≈1/3 tổng năm).

- HDBank: hơn 5.600 tỷ đồng, tập trung vào cuối năm.

- VPBank và Techcombank: lần lượt 5.500 và 4.500 tỷ đồng.

Ngân hàng mới tham gia

VietBank (UPCoM) và VietABank lần đầu tiên phát hành trái phiếu trong năm, tổng giá trị 2.5 và 2.0 nghìn tỷ đồng.

Mặt bằng lãi suất

Trái phiếu kỳ hạn 2‑3 năm cho thấy sự phân hóa rõ rệt:

- Ngân hàng quốc doanh: lãi suất dưới 6%/năm.

- Ngân hàng tư nhân: dao động 7.5‑7.6%/năm (VPBank, LPBank, HDBank, VIB, Bac A Bank).

Thị trường phi ngân hàng

Trong lĩnh vực tài chính phi ngân hàng, chỉ có các công ty chứng khoán tham gia:

- TCBS: phát hành 1.000 tỷ đồng, tổng cả năm 2.5 nghìn tỷ đồng.

- APG, BSI, SHS: các lô nhỏ hơn.

Nhóm chứng khoán huy động gần 10.000 tỷ đồng trong năm, lãi suất trung bình 7.5‑8.2%/năm. Rồng Việt (VDS) dẫn đầu với gần 3.000 tỷ đồng.

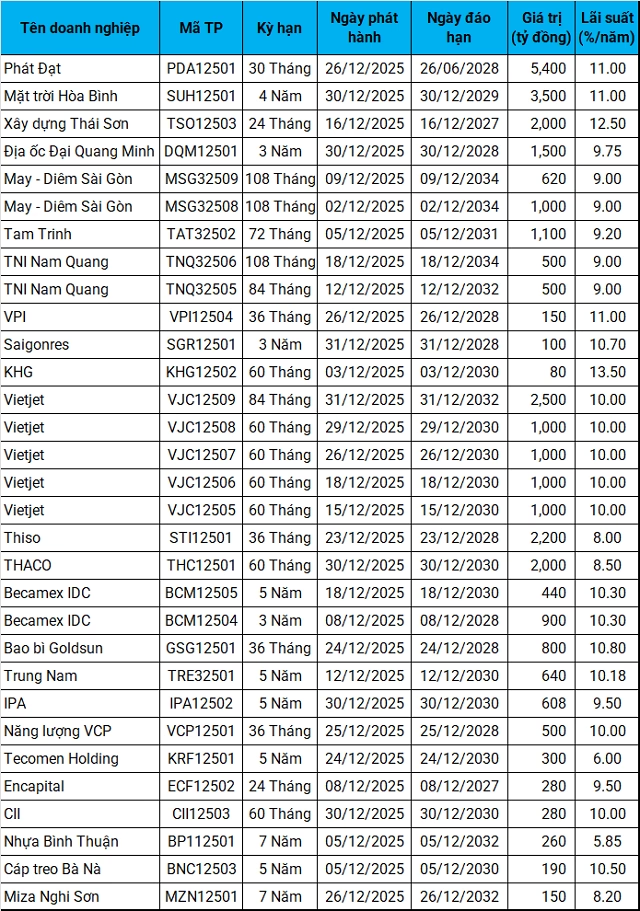

Bất động sản và các ngành khác

Tháng cuối năm chứng kiến nhiều doanh nghiệp bất động sản lần đầu phát hành:

- Đầu tư & Phát triển Bất động sản Phát Đạt: 5.4 nghìn tỷ đồng, lãi suất 11%/năm.

- Mặt Trời Hòa Bình: 3.5 nghìn tỷ đồng, lãi suất 11%/năm.

- Đầu tư Địa ốc Đại Quang Minh (thuộc Thaco): 1.5 nghìn tỷ đồng, lãi suất 10%/năm.

- Thaco (công ty mẹ): lô 2 nghìn tỷ đồng, lãi suất 8.5%/năm, kỳ hạn 5 năm.

- Emart (đơn vị vận hành của Thaco): 2.2 nghìn tỷ đồng, kỳ hạn 3 năm.

- Đầu tư Xây dựng Thái Sơn (liên quan Vinhomes): tổng 10.000 tỷ đồng, lãi suất 12.5%/năm.

- TNR Holdings: 18.000 tỷ đồng, kỳ hạn 6‑9 năm, lãi suất 9‑9.3%/năm.

- Vietjet (hàng không): 6.5 nghìn tỷ đồng trong tháng 12, tổng năm 10.5 nghìn tỷ đồng, lãi suất khoảng 10%/năm (cấu trúc kết hợp).

Những tên tuổi dẫn đầu năm 2025

Theo tổng giá trị huy động, Vingroup đứng đầu với 25.000 tỷ đồng, tiếp theo là Vinhomes (15.000 tỷ đồng) và VinFast (7.500 tỷ đồng). Khi cộng thêm các công ty liên quan như Thaco, Xây dựng Thái Sơn, quy mô thị trường còn lớn hơn đáng kể.

Kết luận & Dự báo

Thị trường trái phiếu doanh nghiệp năm 2025 cho thấy xu hướng hồi sinh mạnh mẽ, với ngân hàng chiếm gần 65% tổng khối lượng. Lãi suất ổn định ở mức 5‑8% cho kỳ hạn ngắn, trong khi các doanh nghiệp phi ngân hàng chấp nhận mức lãi suất cao hơn (10‑12.5%) để đáp ứng nhu cầu vốn. Nếu xu hướng này tiếp tục, chúng ta có thể kỳ vọng quy mô thị trường sẽ vượt 1 triệu tỷ đồng vào cuối 2026, đồng thời thu hút thêm nhiều doanh nghiệp bất động sản và công nghệ tham gia.

Bạn có nhận thấy xu hướng này ảnh hưởng đến quyết định đầu tư của mình không? Hãy để lại bình luận và chia sẻ quan điểm của bạn nhé!